【M&AによるEXIT】2017-2018年の動向

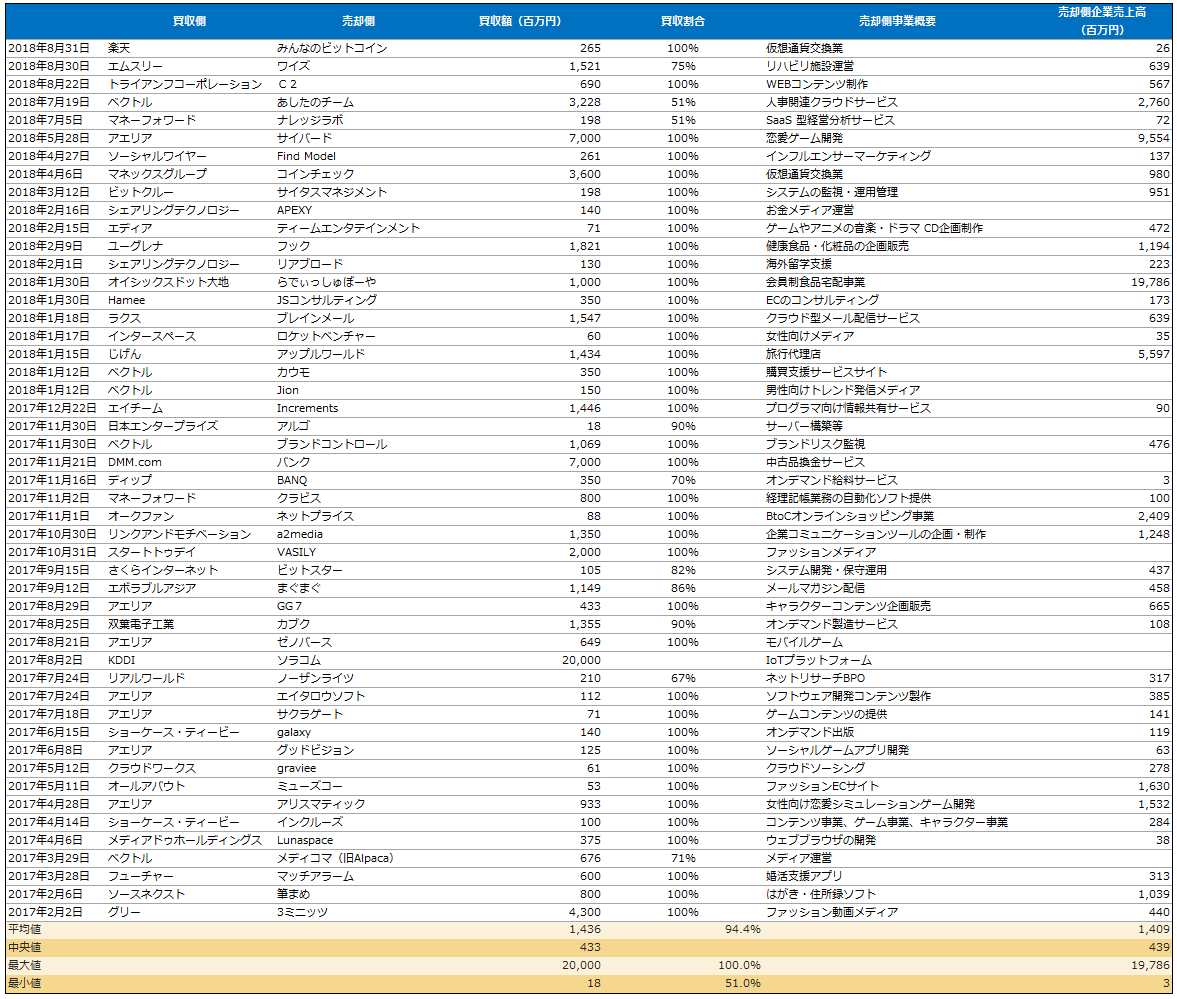

2017年-2018年(8月まで)のM&Aによるイグジット

【国内スタートアップ買収件数、18年に過去最高 】

日本企業による国内スタートアップ企業の買収が加速している。2018年1~10月の買収件数は49件と、過去最高だった17年通年(46件)を上回った。新事業創出や研究開発力向上を狙った大企業のM&A(合併・買収)が増えている。新興企業にとっては投資回収の選択肢が増え、早期の事業化が難しい研究開発型などに起業のすそ野が広がる可能性がある。

(出所:日本経済新聞電子版 2018/11/25 0:00より一部抜粋)

国内スタートアップ企業が「M&A(買収をされる)」という「IPO(株式公開)」以外の「イグジット(出口)」を選ぶことが増えています。

国内スタートアップ企業のM&Aの傾向を見ていきたいと思います。

買収総額も増加傾向

スタートアップの夢のような巨額の買収が起きたのは2017年です。

2017年においては、過去最大の「ソラコム」の「KDDI」への売却が話題を呼びました。公表されているベースでは株式の過半数を買収しており、その額は200億円と大型買収となりました。

公表されているベースでは平均値「14億円」、中央値で「4億円」、最大値はソラコムの「200億円」、最小値「1,800万円」とその幅は様々です。

2017年はソラコムの大型買収がありましたので、総額463億円(弊社調べ)、2018年は8月までで総額240億円と、金額ベースではソラコムを除けば、順調にM&Aによるイグジットが伸びていると見て取れるのではないでしょうか。

また、BANQのように売上高300万円の企業が、ディップに70%分を3億5千万円(100%時価総額ベースで5億円)で買収されるなど、売上高の多寡にかかわらず、有望な企業であれば多額のイグジットも望める点、上場をする場合に比較して、イグジットプランが描きやすい点もM&Aによるイグジットの特徴と言えます。

まとめ

いかがでしたでしょうか。

スタートアップ企業のM&Aによるイグジットは件数は年々増加傾向、買収金額も増加傾向にあります。

M&Aによるイグジットは、上場・IPOによるイグジットと比べると

・自由度が高い(次期の制限などがない)

・上場へ向けた期間制限や内部統制、監査、証券会社審査など間接コストも不要

・イグジットによって一時的な投資のリターンが得やすい

といった特徴があり、活用は今後も増えていくのではと推察されます。

他方、IPOによるイグジットでは

・上場後も企業価値が向上し続ければ創業者取り分は増加し続ける

・他人の資本傘下にならず経営者自身の意思で経営を継続できる(完全売却志向でない方向け)

・上場企業の株式が流通しており、非上場時と比較すると非流動性ディスカウントがなく価額において優位性がある

といった点は、IPOの特徴と言えます。

いずれにしても、イグジットの選択肢が拡がることは、エコシステムの構築の一端を担うものとして歓迎されるべきものだと考えますが、イグジット戦略は、ゴールからの逆算であり、こういった環境が継続していくためにも「自身の会社のゴールイメージ」を常に持ち続け、起業し、経営していくことが肝要ではないでしょうか。